債券は安全性が高い金融商品ですが、元本保証ではありません。債券投資にも価格変動リスクや信用リスクなど様々なリスクがあります。この記事では債券投資5つのリスクと、注意するポイントについて解説します。

金融商品のリスク

金融商品には、必ず「リスク」と「リターン」があります。リターンとは、投資で得られる成果(収益)のことです。

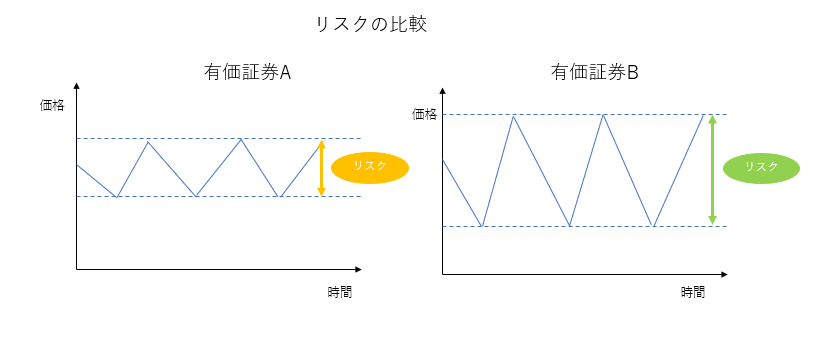

一方、リスクは一般的に「危険」「避けるべきこと」という意味ですが、投資では「結果が不果実であること」を意味します。具体的にはリターンの振れ幅(不果実性の度合い)のことです。

以下の図をご覧ください。有価証券Aよりも有価証券Bの方が価額の変動幅が大きくなっています。この場合、有価証券Bの方が有価証券Aより利益も損失も大きくなるので、「有価証券Bのリスクが高い」と判断します。

リスクとリターンには密接な関係がある

リスクとリターンには密接な関係があります。リスクを低く抑えるとリターンは低下し(ローリスク・ローリターン)、リスクを高くするとリターンも高まります(ハイリスク・ハイリターン)

大きな利益を狙うとリスクが大きくなり、損失も大きくなる可能性があるのです。

債券は預貯金よりリスクは高く、株式よりリスクが低くなります。

債券投資は安全性が高い金融商品ですが、元本保証ではありません。債券にもリスクは存在しているのです。

債券投資のリスク

債券投資には、以下のようなリスクがあります。

信用(デフォルト)リスク

信用リスクとは、債券を発行している企業が破綻したときに、利子が支払われない・元本が返ってこないリスクです。デフォルト(債務不履行)リスクともいいます。

信用リスクは、社債だけでなく国債にもあります。過去には、ロシアやアルゼンチンなどの国債がデフォルトを起こしました。

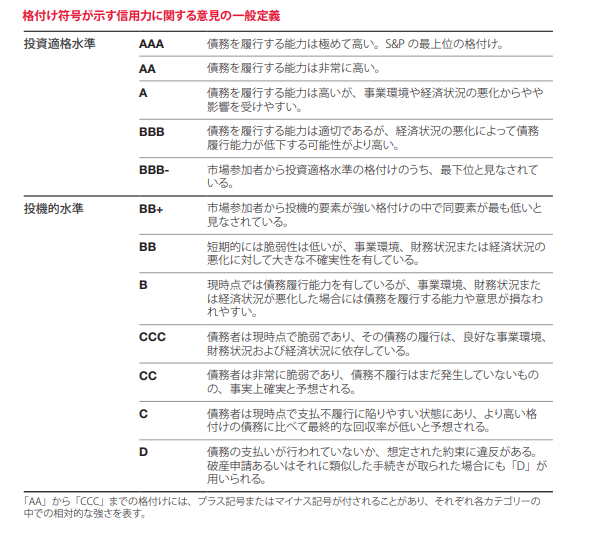

信用リスクを判定するには、格付けをチェックします。格付けとは、債券の利息や元本が予定通りに支払われるかどうかを、専門的な第三者(格付会社)が評価して段階的に示したものです。

格付け会社は、S&P(スタンダード&プアーズ)、ムーディーズ、フィッチなど米国の会社が中心です。

ただし、日本においても債券市場が拡大するとともに、JCR(日本格付け研究所)、R&I(格付投資情報センター)等の格付け会社が幅広く格付けを行っています。

格付け会社によっても異なりますが、最も高い格付けはAAA(トリプルA)と表記され、BBB以上が投資適格とされています。

たとえば、S&Pの格付けは以下の通りです。

出典:S&P

一方、BB(ダブルB)以下はハイイールド債、ジャンク債と呼ばれ、比較的リスクが高い債券です。その代わり、金利は高めに設定されるのが通常です。

格付けと信用リスクの関係は明確になっていて、格付けの低い債券ほど金利が高くなっています。

為替変動リスク

- 円安 円建てでは利益

- 円高 円建てでは損失

債券には、円だけでなく、ドルやユーロなど外貨で発行・償還されるものもあります。外貨建債券の場合、現地通貨では満額償還されても、円建てでは為替変動により元本を割りこむ恐れがあります。

たとえば、ドル建ての債券を1ドル=110円で購入した場合、償還時に1ドル=90円と円高になっていた場合は、損失になる可能性があるのです。

価格変動リスク

- 金利上昇 損失

- 金利下落 利益

価格変動リスクとは、債券の価格が変動するリスクのことです。債券は満期まで持てば額面(投資した金額)で償還されますが、発行後は流通市場で売買されているので、価格変動リスクがあります。

一般に、債券を買ったときよりも市場金利が低下していれば値上がり益が見込めますが、市場金利が上昇すると、損失になる可能性があるのです。

市場金利とは市場で決められる金利で、短期と長期に別れています。短期では「無担保コール」、長期では「長期国債(10年)」を目安にするのが一般的です。

流動性リスク

債券を購入した後に、決済が予定通りに行われないことを「流動性リスク」といいます。たとえば、債券の発行体に経営不安説が流れたり、決済システムが故障したりするなど、何らかの特殊事情で決済が滞るリスクです。

また、債券を売却しようとしてもなかなか換金できないことをいいます。金融商品の流動性とは、いつでも買いたい時に買えて、売りたい時に売れることです。

債券などの金融商品は、売りたい時に売れて買いたい時に買えるという流動性が大切。国債のように流動性に優れていれば、適正な値段で売買できるからです。しかし、発行額の少ない社債などでは希望する価格で売買できないことがあるのです。

社債などに比べ、国債の流動性はかなり高いといえます。国債は数千億円単位の取引も一度でできる市場だからです。金融機関などの機関投資家も国債を購入しています。

カントリーリスク

投資している債券の国や地域において、政治や経済状況の悪化によって為替市場や証券市場によって資産価値が変動することがあります。これを「カントリーリスク」と呼びます。

外債投資の際は、為替変動リスクとともにカントリーリスクにも注意するようにしましょう。

まとめ

今回は債券投資のリスクについて解説しました。債券投資には、主に、次の5つのリスクがあります。

- 信用リスク

- 為替変動リスク

- 価格変動リスク

- 流動性リスク

- カントリーリスク

債券は、株式などに比べてリスクが低く安全度も高い金融商品ですが、元本保証ではありません。リスクについても、きちんと把握しておく必要があります。

債券の発行体のリスクを把握するには、格付けを参考にします。債券投資をする場合は、利率や期間だけでなく、格付けもチェックするようにしましょう。