投資経験が長くない人の中には、”債券”と聞くと「何だか難しそう」「そんなに儲からなそう」とネガティブに感じる人もまだまだ多いようです。

株や投資信託とは違ったメリットを持つ債券ですが、一体どんなものなのか。

投資経験がゼロの人でもわかるように丁寧に解説していますので、興味のある方は是非最後まで読んでみてください。

債券とはお金を貸すこと

簡単に言えば、”借用証書”のことを指します。

つまり「お金を誰かに貸してあげて、その間に利息を貰う」という投資です。

ただし、お金を貸すと言っても、何も知らない人に貸し付けたりするわけではありません。そんな事してしまうと、返して貰えない可能性が高いので。

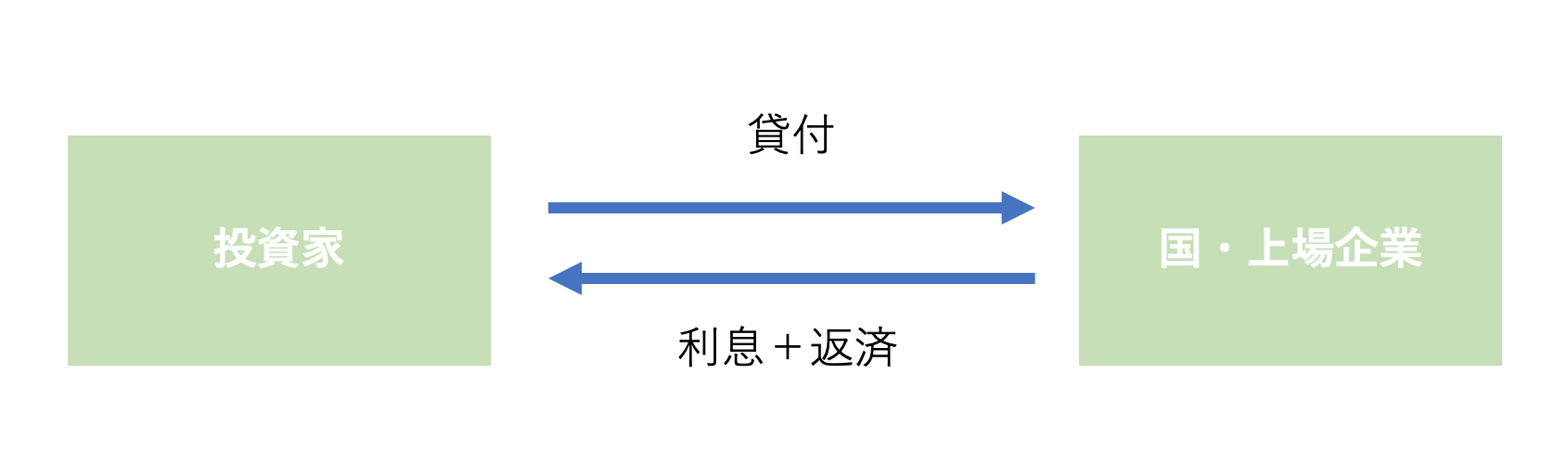

なので、債券投資の場合は原則としてお金を貸す相手が「国」や「上場企業」「金融機関」などが対象になります。

お金を借りる国や企業は、借りている期間中、あらかじめ決められた利息を投資家に支払い続けます。

そして期日が来たら、元本を貸してくれていた投資家に返済するという取引です。

逆に言えば、期日までに貸した相手の国や企業が倒産していた場合には、お金を返して貰えないという事になります。これが債券投資における最大のリスクです。

債券投資の仕組み

投資家がお金を借りたい国や企業に対して、銀行などを介さずに直接お金を貸します。

間に銀行などを介さない分、投資家が直接利益を得られるような仕組みになっています。

ただし「投資先・期間・金額」などについて投資家が自分で選ぶ必要があるため、自由度が高い反面、ある程度投資の知識を身につけておいた方が良いでしょう。

債券の選び方

投資先を選ぶポイントとなるのは、以下のような基準です。

- 発行体(資金を貸す相手となる国や企業)

- 期間(いつまで貸すか)

- 通貨(円・米ドル・豪ドルなど)

- 利回り(どれくらいのリターンがあるか)

他にも細かい項目はありますが、代表的にはこれらを基準にして投資する債券を選定して行きます。

ただ実際には、債券の投資経験が浅かったり選び方がわからないという人は、証券会社の担当者やIFA(Independent Financial Advisor)などに相談しながら、慎重に投資する債券を決めていくという流れになります。

他の投資と何が違う?

債券投資はいわば、”固めの運用”と言われており、元本を守りながらゆっくりと増やしていくような投資手法です。

そのため、株式投資やFXのように大きく勝ったりする事はありません。反対に大きく負けたり、一喜一憂する事が極めて少ない投資手法になります。

株式投資は株式投資で魅力がありますが、債券投資はなるべく元本を傷つけたくないような投資家にとっては魅力的な投資であると言えます。